炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:申万宏源证券

摘要

【申万宏源策略:设定A股再有机会的条件 做好应对变化的准备】结构继续围绕着再有机会的契机布局。24Q1政策执行效果验证,看好顺周期 + 核心资产反弹。24全年继续推荐新趋势方向:1. 新产业趋势不断出现是必然趋势(24年华为链创新还有很多看点);2. 从中国经济新范式思考景气方向(出口链和新跨国公司、新消费);3. 强调公司治理、股东回报正在成为一种思潮,广义***估提估值可期。

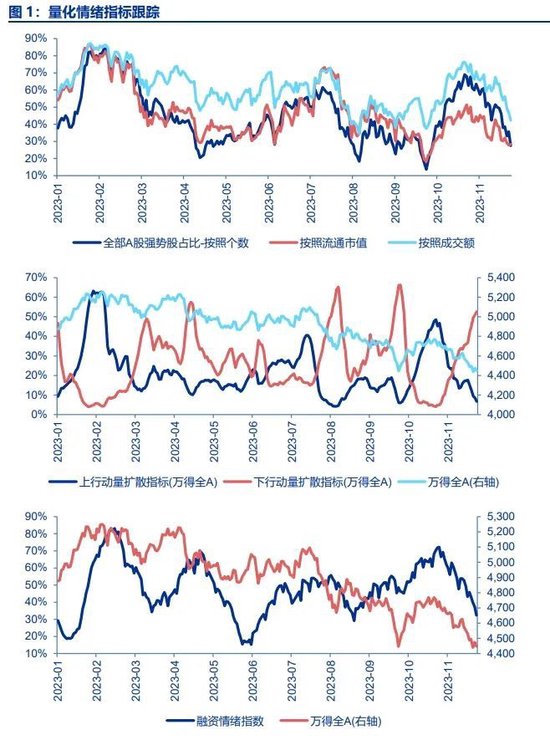

一、短期的问题:当前市场对中国经济的结构性问题有充分认知,部分投资者对政策效果的信心不足。24Q1有信心修复的契机,但眼前的时间窗口,市场环境出现重大变化的契机似乎还未到。

短期市场仍处于困局之中,这背后的问题可以概括为:当前市场对中国经济的结构性问题(典型是房地产和化债)有充分认知,所以对***政策期待很高,对做多A股顺周期资产预设的必要条件也高。但与此同时,部分投资者对政策效果的信心不足。市场交易稳增长“不见兔子不撒鹰”,不反映政策表述变化,而需要等待具体政策执行和效果验证,这已经是短期的核心市场特征。我们依然提示,24Q1可能是多个重要会议叠加的窗口,国内稳增长政策有望细化,具体政策落地效果开始进入验证期,改革也可能有增量布局。但眼前的时间窗口,市场环境难有重大变化,变盘时机还需要一些耐心。

二、设定后续市场再有机会的条件。24Q1有效反弹的条件:1. “把非经济性政策纳入宏观政策取向一致性评估”需要落地实处。2. 国内稳增长加码落地实施,社融信贷高增。3. 改革布局逐步展开。2024全年机构赚钱效应显著提升的条件:1. 有业绩的产业趋势方向。2. 中美经贸关系改善被全球投资者认可。3. 改革开放政策导向强化。4. 房地产销售企稳,房企中期风险排除。

困局之中,需要思考设定后续再有机会的条件,做好应对市场变化的准备。我们认为,24Q1有效反弹可能的条件包括:1.“把非经济政策纳入宏观政策取向一致性评估”,需要落到实处。影响市场化发展的预期、资本活跃度,存在通缩倾向的政策应及时纠偏。2. 国内稳增长加码落地实施是24Q1预期修复的重要潜在动力,具体体现为财政发力***宽信用,社融信贷高增。3. 改革布局逐步展开,特别关注金融改革,以及改革开放、市场化导向的强调。

2024全年机构赚钱效应提升的条件:1. 有业绩的产业趋势方向出现,可能是最直接的充分条件。但现阶段,市场不乏产业趋势主题,但业绩可见度尚不高。2. 中美经贸关系改善被全球投资者认可,最终会体现为A股相对东南亚、相对印度股市走强。3. 改革开放政策导向强化,经济微观活跃度回归。4. 房地产销售企稳,24年房地产投资增速难免有下行压力,但只要销售企稳,远期投资预期企稳,股价就会有明显提振。

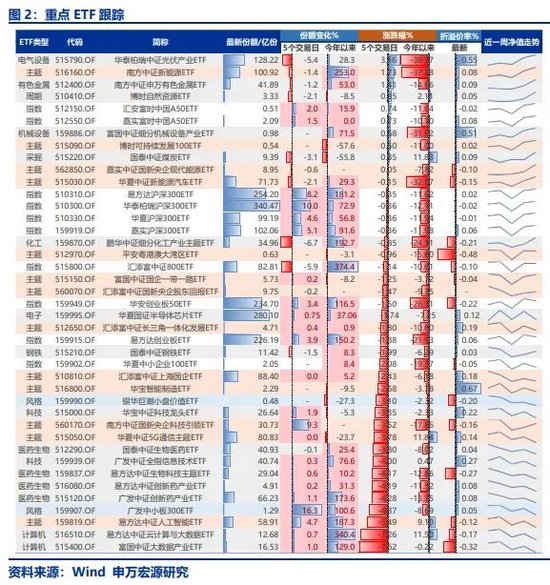

三、结构继续围绕着再有机会的契机布局。24Q1政策执行效果验证,看好顺周期 + 核心资产反弹。24全年继续推荐新趋势方向:1. 新产业趋势不断出现是必然趋势(24年华为链创新还有很多看点);2. 从中国经济新范式思考景气方向(出口链和新跨国公司、新消费);3. 强调公司治理、股东回报正在成为一种思潮,广义***估提估值可期。

结构选择思路不变,重点为再有机会的契机做布局。交易稳增长需要等待政策具体布局和效果验证,届时顺周期(煤炭、铜)和核心资产(新beta资产,核心消费和先进制造)才会反弹。继续提示,2024全年围绕着新趋势布局:1. 新产业趋势不断出现是必然趋势。重点提示,华为链创新还有诸多看点,除了消费电子和电动车,包括芯片、操作系统、服务器自主可控、物联网都是值得关注的方向。2. 从构建中国经济新范式出发,我们可以思考24-25年新产业趋势的来源。新跨国公司 + 新消费供给创造需求。3. 核心资产调整,管理规模大的产品严重缺乏底仓资产。不少投资者呼唤上市公司质量提升。强调公司治理,强调股东回报,正在形成一种思潮。广义***估,就是致力于为机构投资者发展提供更多底仓资产,我们推荐的不是静态高股息,而是推荐分红率由低到高,稳定分红预期从无到有的高股息“成长投资”。这可能成为认定优秀公司治理的重要标准,也将是未来1-2年赚钱效应扩散,板块估值提升的线索。

风险提示:海外经济衰退超预期,国内经济复苏不及预期。