出品:新浪财经上市公司研究院

作者:竹

近日,棕榈生态城镇发展股份有限公司(下文简称“棕榈股份(***)”或“公司”)因为信息披露违法违规收到了***河南监管局送达的《行政处罚事先告知书》,具体是由于未对土地收储事项及时履行信息披露义务,包括未披露收储对财报的预期影响等。

资产负债率逐年提高 流动性、回款能力均承压

从截至9月底的资本结构来看,公司近年来的资产负债率(剔除预收账款后)正在逐年提高,2019年-2023年分别为59.20%、63.23%、71.19%、73.03%和77.03%。与此同时,公司的流动性风险也不容忽视。截至9月30日,棕榈股份的货币资金余额为5.68亿元,而短期借款和一年内到期的非流动负债分别为22.94亿元和1.39亿元,公司的在手资金与这两者之间的缺口达到了18.65亿元,短期偿债能力承压。

回款能力同样值得关注,截至9月30日公司的应收账款余额为22.82亿元,较去年同期的增长了30.56%,占资产总额的11.55%。同时,公司还存在余额较大的合同资产,三季度末的余额为69.36亿元,占资产总额的比例达到了约35.10%。二者合计占公司资产总额比例超过45%。

由于三季度报告中不披露相关账龄信息,以中期报告中披露的应收账款账龄为参考,1年以内、1-2年、2-3年和3年以上,4个账龄段的余额分别为10.21亿元、3.67亿元、5.67亿元和10.64亿元,而去年同期的余额分别为6.95亿元、7.96亿元、1.93亿元和8.93亿元。

通过对比近两年上半年的数据发现,2-3年和3年以上的中长账龄余额均有所增长极,同比增幅分别约为193.***%和19.19%,而更具体来看,5年以上的长账龄余额较去年同期增长达到62.89%。此外,前三季度的信用减值损失为1.66亿元,较去年同期的1.02亿元,同比扩大63.56%。综合以上因素来看,公司回款能力存在一定压力。

根据12月份的相关公告,截至12月15日,公司累计负有担保义务的、实际发生的对外担保余额为15.50亿元,其中均为上市公司对联营、合营企业的担保,不包括对关联方的反担保余额。

在2022年,公司所担保的企业中已出现需要公司履行担保责任的情况。具体为被担保方浔龙河生态及其子公司浔龙河教育由于无法清偿到期债务,而被相关债券人申请破产重整。而公司已为其偿付了约1.38亿元的本金及利息,目前公司正在对被担保人进行担保追偿。

鉴于公司已有履行担保责任的情况,有关提供担保的事项就更为值得关注。公司目前最新有关担保的公告是在12月19日晚,对棕榈盛城投资有限公司(下文简称“盛城投资”)提供担保暨关联担保的补充公告,此次担保金额为3.77亿元。其中提到盛城投资的其他股东没有提供同等担保的原因,一方面是因为另一股东作为合伙企业,对外提供担保事项须经全体合伙人一致同意,预计实操中决策存在困难;另一方面则是部分金融机构或债权人不认可有限合伙企业的担保措施。

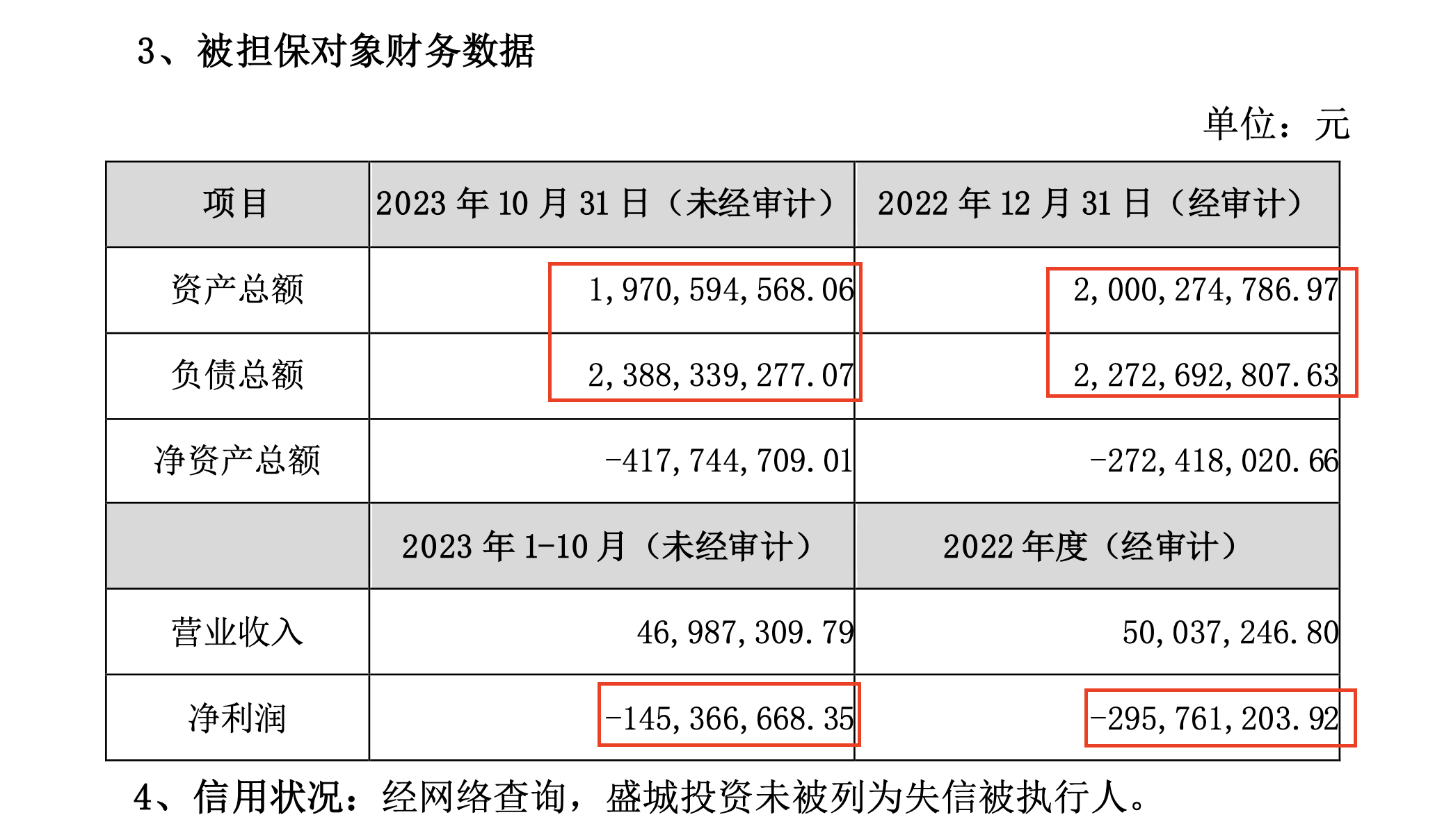

单独就此次被担保人相关情况而言,据披露的财务指标显示,被担保人盛城投资在截至2022年12月31日和2023年10月31日两个期间的资产负债率均超过100%,且有增长趋势,分别约为113.62%和121.20%;而去年全年和今年前10个月分别净亏损-2.96亿元和-1.45亿元,经计算,销售净利率更是分别低至-591.08%和-309.37%,具体原因存疑。

从被担保人信用状况来看,公司表示盛城投资未被列为失信被执行人。但通过爱企查平台查询,被担保人及其法定代表人在今年存在被列为限制高消费的案例,原因为未按执行通知书指定的期间履行生效法律文书确定的给付义务。在被担保人债务水平较高、净资产为负、连续大额亏损、以及存在被限制高消费等情况下,公司为其担保的合理性存疑。