回顾2023年债券市场,有以下几点特征。

1)信贷投放节奏和***债供给节奏对流动性的影响愈发重要

资金波动的主要来源是银行负债缺口的扩大,而影响银行资产负债表的主要因素:一是信贷投放,二是***债供给。一季度银行信贷投放加快,相应减少在回购市场的资金融出,对应相对较高的资金利率。而进入二季度,在经济数据基数较低的背景下,信贷投放和***债发行均放缓,资金面宽松一直延续至8月中旬。从8月开始,***债发行加快,资金利率再度收敛,DR007中枢开始持续高于7天逆回购利率。信贷投放和***债供给节奏的组合,使得全年资金利率呈现收敛-转松-再收敛的态势,因此对于预期全年资金面的波动,信贷投放和***债供给节奏尤为关键。

2)长端振幅小于短端

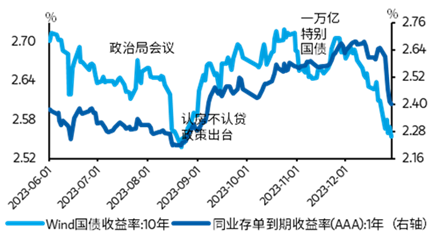

从今年利率债市场来看,对于稳增长政策的博弈波动率逐步收窄。7月政治局会议之后,稳增长政策逐渐从预期到落地,对债市而言,也经历了从政策冲击到逐渐钝化的过程,长端利率整体呈现窄幅震荡,区间最高波动不超过20bp。

数据来源:万得,截止日期:2023.12.29。

以十年国债为例,从政治局会议到认房不认贷政策以及一万亿特别国债,整体十年期国债振幅区间为2.57%-2.73%,小于20bp。而同期同业存单最低2.22%,最高2.7%,振幅为48bp。

3)高票息债券资产荒

2023年,城投化债催化了弱区域城投债的极致行情。2023年7月24日,中央政治局会议提出“要有效防范化解地方债务风险,制定实施一揽子化债方案”,中央及地方层面积极行动制定化债方案,首先就是特殊再融资债重启发行。截至2023年12月29日,共有27个省发行特殊再融资债用于偿还存量债务,合计金额达13,885亿元。

10月以来,随着化债资金陆续到位,推动高票息城投债提前偿还。10-12月均在100亿元以上,12月以来已有268亿元城投债提前偿还。此外,城投债券发行端政策明显收紧,***终止城投债审批项目增多。2023年7月以来***共终止审批153个城投债发行项目,合计金额达到2,242亿元,而上半年仅终止了45个项目(759亿元)。

2024年,伴随着城投债供给缩量且高票息个券占比下降,以及产业债利率维持较低水平,信用债资产荒和资产低收益并存,如何挖掘票息和增厚收益成为投资决策重点。

4)理财短期化防御化明显

在经历了2022年理财大范围破净后,银行理财子进行了快速的产品结构转型。

近三年来,从2021年初至2022年8月,理财规模呈现不断上升趋势。2022年9月,债市降温,市场出现“债市下跌—理财产品净值回撤—客户赎回—产品被迫卖债—债市继续下跌—产品净值继续回撤—客户继续赎回”的负反馈效应,理财规模快速下跌。经历了去年年末的大规模赎回潮之后,今年上半年债市回暖,理财产品规模开始企稳回升,但仍未达到2022年8月的规模峰值。

据普益标准数据来看,从今年全年的理财子规模变化来看,2月、3月、6月、9月规模有所下滑,其他月份规模均扩张。截至11月底,理财子公司理财产品存续总规模为22.67万亿元,较年初增长6.29%。其中产品结构上,1个月以内的产品增速最快,较年初增长56.52%;3个月-6个月、6个月-1年的产品规模则分别下降15.58%、23.94%。从产品结构来看,理财规模扩容增量主要由现金管理类和固收类产品带动,混合类、权益类产品规模持续下降,可以看出银行理财客户投资偏好仍相对谨慎。同时近期存款利率经过多轮调降后吸引力减弱,部分资金或流向低波稳健型的银行理财产品,推动了现金管理类和固收类产品规模的增长。且产品期限结构依然偏好短端,下半年理财产品规模增长主要源自3个月及以下期限产品,反映出当前银行理财投资者更愿意选择流动性相对较强的短期产品应对市场变化,灵活调整配置。

(作者:摩根士丹利基金固定收益投资部 周梦琳)